Les redevables IFI ayant leur domicile fiscal en France, peuvent bénéficier d’un plafonnement de l’impôt sur la fortune immobi¬lière. Le montant de l’IFI est réduit alors de la différence entre :

- le total de l’IFI et des impôts dus en France et à l’étranger au titre des revenus et produits de l’année précédente ;

- et 75 % du total des revenus mondiaux nets de frais professionnels de l’année précédente (après déduction des seuls déficits catégoriels dont la déduction est autorisée par l’article 156 du CGI) ainsi que des revenus exonérés d’impôt sur le revenu ou soumis à prélèvement libératoire réalisés au cours de la même année en France et hors de France.

La newsletter en video

La newsletter à lire

I. La déclaration

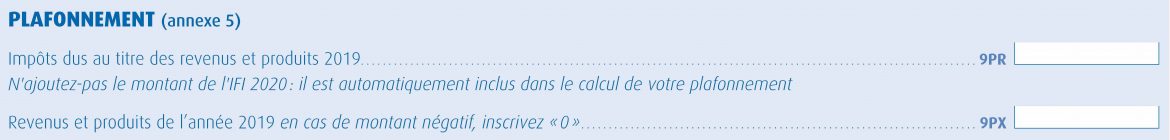

Le contribuable doit déclarer le total des impôts et des revenus servant au calcul de ce plafonnement sur la déclaration n°2042-IFI (cases 9PR et 9PX).

Si, case 9PX, le montant est négatif (par exemple en présence d’un déficit foncier ou professionnel), il faut inscrire le montant « 0 ».

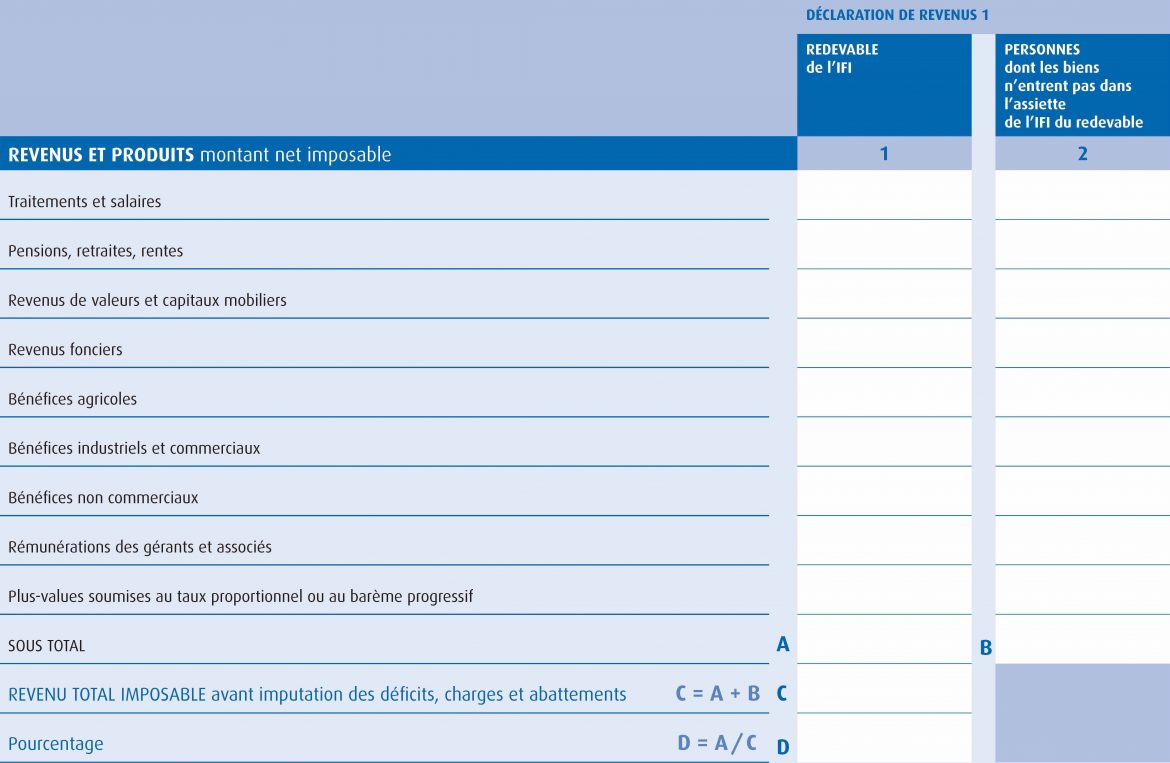

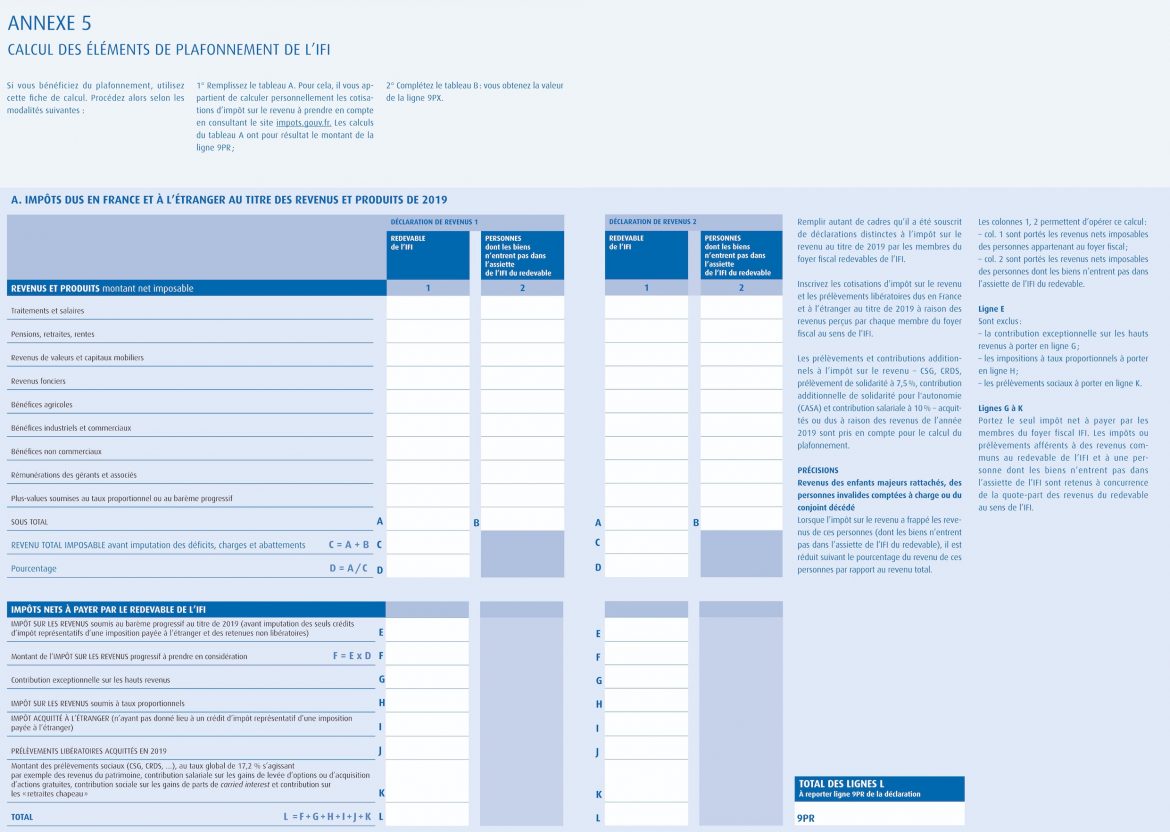

Pour déterminer les montant à déclarer, le contribuable dispose de l’annexe 5 de la déclaration

Le montant du plafonnement est ensuite calculé par l’administration à partir des éléments déclarés.

II. Quel pourcentage des impositions du foyer fiscal doit être pris en compte ?

Dans un premier temps, il convient de calculer un pourcentage en tenant compte d’une part, des revenus du redevable de l’IFI et de ceux des personnes rattachées à son foyer fiscal pour l’IR et non pour l’IFI.